Wissen I Grundlagen Trading

weitere Artikel WissenAnzeigen

Relative StÀrke - Strategien zur systematischen Aktienauswahl

[Derivate Magazin I Dr. Gregor Bauer] Stock Picking heiĂt das Zauberwort. Es bedeutet, aus dem schier unendlichen Aktienuniversum genau diejenigen Wertpapiere herauszufinden, die am stĂ€rksten steigen sollten, um damit gegenĂŒber der jeweiligen Benchmark eine Outperformance zu erzielen.

Wir stellen einige systematische Strategien der taktischen Asset-Allokation vor, die auf Basis eines erweiterten Relative-StÀrke-Konzepts die Benchmark schlagen.

Die klassische Momentum-Strategie nach Levy

Beim Konzept der âRelative Strengthâ nach Robert Levy, welches bereits um das Jahr 1967 vorgestellt wurde, wird die Sortierung der Rangliste nach dem Quotienten aus dem aktuellen Kurs und dem Durchschnitt der Kurse der letzten 26 Wochen vorgenommen. Levy standen bei seiner Untersuchung nur Wochenschlusskurs und eine im Vergleich zur heutigen Zeit geringe Rechenleistung zur VerfĂŒgung (vgl. Robert Levy, âRelative Strength as a Criterion for Investment Selectionâ, Journal of Finance, Volume 22, Issue 4, Dec. 1967, S. 595-610). Heute ist sowohl die Rechenleistung als auch die Beschaffung von Tageskursen kein Problem mehr. Auch wenn in der Praxis noch hĂ€ufig die Variante mit Wochenschlusskursen Verwendung findet, wird in den hier vorgestellten Beispielstrategien mit Tageskursen gerechnet. Daher werden fĂŒr diese Tests anstelle von 26 WochenÂschlussÂÂkursen 130 Tageskurse zur Durchschnittsberechnung herangezogen.

Wendet man Levys Konzept auf die Aktien des DAX an, wird im ersten Schritt die âRelative Strength Levyâ (RSL) fĂŒr alle Aktien des DAX berechnet. AnschlieĂend werden die Werte absteigend in einer Rangliste sortiert. Nun wird das zur VerfĂŒgung stehende Kapital beispielsÂweise in die oberen sechs Aktien der Rangliste investiert. Levy setzt mit seinem Ansatz darauf, dass sich die gute Entwicklung der Vergangenheit auch fĂŒr eine bestimmte Zeit in der Zukunft fortsetzt. In der wissenschaftlichen Literatur wird dieses Verhalten hĂ€ufig als Momentum-Effekt beschrieben (vgl. Heiko Zuchel, Prof. Martin Weber, âMomentum-Investmentâ, aus der Reihe Forschung fĂŒr die Praxis, Band 8, 1999, Behavioral Finance Group).

Allen Auswahlstrategien gemeinsam ist, dass die Rangliste in festgelegten AbstĂ€nden neu erstellt und das Geld dann auf die neuen Spitzenreiter verteilt wird. Bei vielen Auswahlstrategien wird nur ein bis zweimal im Jahr, oft zum Jahresanfang, das Kapital gemÀà der dann gĂŒltigen Rangliste verteilt.

Das Konzept der Rangindikatoren nach Paesler

Die nachfolgenden Tests bestehender HandelsansĂ€tze sowie weitere Eigenentwicklungen wurden von Oliver Paesler, Gesellschafter und Chefentwickler der Handelssysteme der Firma logical line GmbH mit der Software Captimizer durchgefĂŒhrt. Diese Software wird auch im institutionellen Bereich eingesetzt. Die fĂŒr institutionelle Investoren und Vermögensverwalter, aber auch fĂŒr Privatanleger umsetzbaren Handelsideen werden im Folgenden vorgestellt.

Das von Paesler entwickelte Konzept der Rangindikatoren stellt die tÀgliche Rangposition einer Aktie im Vergleich zu anderen Wertpapieren des jeweiligen Anlageuniversums dar. Analysiert werden jetzt die Auf- und AbwÀrtsbewegungen der Aktien innerhalb der Rangliste.

Der Rangindikator gibt dabei die Entwicklung der prozentualen Rangposition eines bestimmten Wertpapiers in Relation zu seiner Vergleichsgruppe wider. Dabei wird fĂŒr jedes Wertpapier der Vergleichsgruppe ein bestimmter Vergleichsindikator berechnet und werden die Ergebnisse anschlieĂend absteigend sortiert. Dem ersten und damit gröĂten Wert wird bei einer prozentualen Darstellung der prozentuale Rang von 100 zugewiesen, dem letzten und damit kleinsten Wert entsprechend Rang 0. Damit ist gewĂ€hrleistet, dass der Rangindikator sich unabhĂ€ngig von der Anzahl der Werte in der Vergleichsgruppe berechnet und zwischen 0 und 100 schwanken kann.

Steigt der Rangindikator, so hat sich das entsprechende Wertpapier in der Rangliste nach oben bewegt. FĂ€llt er, ist das Wertpapier im Vergleich zu den anderen zurĂŒckgefallen. Eine Aktie wird dann gekauft, wenn sie auf eine bestimmte, vom Investor zu definierende Rangposition steigt, und wird wieder verkauft, wenn sie unter diese Position zurĂŒckfĂ€llt. Im Gegensatz zum Konzept nach Levy erfolgt der Austausch der Wertpapiere in einem Portfolio nicht mehr zu festgelegten Zeiten, sondern dynamisch auf Basis der Trendbewegung der Aktie innerhalb der Rangliste.

Befindet sich beispielsweise der Rangindikator einer Aktie des DAX oberhalb von 80, gehört diese Aktie zu den 20 Prozent mit dem höchsten RSL-Wert (relative StĂ€rke nach Levy) im Vergleich zu allen Aktien des DAX. Da der DAX 30 Aktien umfasst, gehört diese Aktie zu den oberen sechs Aktien der Rangliste. WĂ€hlt ein Investor also als Kaufbereich die Region gröĂer 80, wĂŒrde er die besten 20 Prozent aller Aktien kaufen.

WĂ€re das Anlageuniversum beispielsweise der DAX, wĂŒrde man so immer in die 20 Prozent der nach RSL-Wert stĂ€rksten Aktien investieren, bei insgesamt 30 Werten also immer in genau sechs Aktien.

Die tÀglich neue Berechnung der Rangliste ermöglicht, die im Zeitablauf wechselnde Zusammensetzung von Indizes dynamisch nachzubilden.

Werden beispielsweise Strategien in Bezug auf die Aktien des DAX untersucht, wird eine Liste aller Aktien erstellt, die innerhalb des Testzeitraums im DAX enthalten waren. ZusĂ€tzlich sind die ZeitrĂ€ume hinterlegt, in der die jeweilige Aktie Mitglied des DAX war. Anhand dieser Angaben kann fĂŒr die tĂ€gliche Erstellung der Rangliste immer die jeweils aktuelle Zusammensetzung des Index verwendet werden.

Um realistische Tests zu ermöglichen, muss nicht nur die Zusammensetzung der VergleichsÂgruppe fĂŒr die Berechnung des Rangindikators, sondern auch das zu testende AnlageÂuniversum der Strategie in gleicher Weise dynamisch definierbar sein.

Die Berechnung einer Rangliste ist nur bei Indikatoren sinnvoll, deren Ergebnisse in einem festen oder vergleichbaren Wertebereich schwanken. Indikatoren, die vom Kursniveau des jeweiligen Wertpapiers abhĂ€ngen, wie z. B. der MACD, sind dafĂŒr nicht geeignet, da die Werte dieser Indikatoren nicht mit anderen Wertpapieren verglichen werden können.

FĂŒr die meisten Indikatoren, die dieses Kriterium erfĂŒllen, wurde eine entsprechende Prozentrang-Variante bei der Entwicklung der Handelssysteme implementiert und durch die Namenserweiterung Prozentrang beim Indikator kenntlich gemacht. So sind neben der Relative Strength Levy auch technische Indikatoren wie RSI, TBI, Rate of Change, Beta-Faktor, Korrelationskoeffizient, historische VolatilitĂ€t, Variationskoeffizient, Efficiency Ratio und noch einige mehr im Rangindikator einsetzbar.

Erster Handelsansatz: Die Umsetzung der Momentum-Strategie nach Levy

Die Momentum-Strategie nach Levy dient fĂŒr die folgenden Investmentstrategien als Ausgangspunkt und Basis fĂŒr Weiterentwicklungen.

Levy stellte in seiner Untersuchung Gewinner- und Verliererportfolios nach dem Kriterium der RSL zusammen und verglich deren Wertentwicklung nach sechs Monaten.

In Anlehnung an Levys Ansatz werden bei unseren Teststrategien die sechs Aktien gekauft, die zu einem bestimmten Zeitpunkt einen Wert von gröĂer 80 im 130-Tage-RSL-Rangindikator aufweisen. Diese bilden das Gewinnerportfolio âG6â.

Das Verliererportfolio âV6â ergibt sich durch den Kauf der sechs Aktien, deren 130-Tage-RSL-Rangindikator zu einem bestimmten Zeitpunkt kleiner 20 ist. Als Vergleichgruppe und Anlageuniversum dienen die 30 Aktien des DAX, die zum jeweiligen Zeitpunkt zum DAX gehören. Wir arbeiten also mit einer dynamischen DAX-Zusammensetzung. FĂ€llt eine Aktie wĂ€hrend der Haltedauer aus dem DAX, wird sie sofort verkauft, um den âSurvivorship Biasâ zu eliminieren.

Um eine ausreichende Diversifikation zu erreichen, wurden jeweils 20 Prozent der DAX-Werte verwendet, der Grenzwert des Rangindikators also auf 80 gesetzt. HĂ€tte man nur zehn Prozent gewĂ€hlt (Grenzwert 90), also jeweils drei Aktien berĂŒcksichtigt, hĂ€tten Sonderbewegungen einzelner Aktien die Ergebnisse zu stark beeinflussen können.

Das Umschichten erfolgt zweimal im Jahr, und zwar Anfang Januar und Anfang Juli. Diese einfache Basisstrategie handelt also nur zwei Mal pro Jahr pro Portfolio.

Wir haben ein Gewinner- (G6) und ein Verlierer-Portfolio (V6) zum Vergleich gegeneinander laufen lassen.

Die Ergebnisse sind ernĂŒchternd: Im Testzeitraum ĂŒber 23 Jahre (30.12.1988â30.11.2011) liegt das Gewinnerportfolio zwar leicht in Front, im ersten Jahrzehnt des Testzeitraums lag aber das Verliererportfolio vorn. Erwartet wurde hingegen, dass das Gewinnerportfolio deutlich besser abschneidet als das Verliererportfolio.

In ausgedehnten AufwĂ€rtsphasen bewirkt allerdings ein Investment in das Verliererportfolio eine Outperformance, wĂ€hrend es in AbwĂ€rtsphasen zu ĂŒberdurchschnittlichen Verlusten kommt. Der Anleger erkauft sich die phasenweise Qutperformance des Verlierer-Portfolios mit einem höheren Risiko.

Diese Ergebnisse stehen jedoch im Einklang mit anderen Untersuchungen, die festgestellt haben, dass der positive Momentum-Effekt fast vollstĂ€ndig verschwindet, wenn die Momentum-Strategie auf die 30 DAX-Werte beschrĂ€nkt wird (vgl. Heiko Zuchel, Prof. Martin Weber, âMomentum-Investmentâ aus der Reihe Forschung fĂŒr die Praxis, Band 8, 1999, Behavioral Finance Group, S. 8-9). Werden Nebenwerte miteinbezogen, fĂ€llt die Performance des Gewinner-Portfolios besser aus â wie ebenfalls gezeigt wurde â, worauf hier aber nicht nĂ€her eingegangen werden soll.

Zweiter Handelsansatz: Wechsel zwischen Gewinner- und Verlierer-Portfolios

Der insbesondere fĂŒr Vermögensverwalter und institutionelle Investoren vorteilhafte Ansatz, nur zwei feststehende Umschichtungstermine pro Jahr beachten zu mĂŒssen, soll hier beibehalten werden. Doch schon mit einfachen Zusatzregeln lĂ€sst sich eine Strategie entwickeln, die sowohl hinsichtlich der Rendite als auch bezĂŒglich des Risikos auf lange Sicht der eben vorgestellten deutlich ĂŒberlegen ist, und zwar ebenfalls fĂŒr Aktien des DAX.

Die grundsÀtzliche Idee: Es wird wechselweise in die Gewinner und Verlierer investiert.

In ihrem Buch âDie besten Börsenstrategienâ stellten Tobias Aigner und Markus Bilger als einen interessanten Lösungsansatz die âTop-Flop-Strategieâ vor, welche in der ersten JahreshĂ€lfte in die fĂŒnf Aktien mit der schlechtesten 12-Monats-Performance und in der zweiten JahreshĂ€lfte in die fĂŒnf Aktien mit der besten 6-Monats-Performance, investiert. Die Idee hinter der Top-Flop-Strategie geht auf die Annahme zurĂŒck, dass institutionelle Investoren zu Beginn eines Jahres risikofreudiger agieren und auf den Nachholbedarf der Verliereraktien setzen. In der zweiten JahreshĂ€lfte wird dann bevorzugt in die Gewinneraktien investiert, damit diese auch am Jahresende im Portfolio sind. Am Ende eines Jahres mĂŒssen die Fondsmanager die gröĂten Positionen des Fondsvermögens im Rechenschaftsbericht ausweisen und wollen sicher vermeiden, dass dort zu viele Aktien zu finden sind, die im abgelaufenen Jahr zu den Verlieren gehörten. Daher werden zum Jahresende die Verliereraktien eher abgestoĂen und wird verstĂ€rkt in die Gewinneraktien investiert (vgl. Tobias Aigner und Markus Bilger, âDie besten Börsenstrategienâ, S. 201-208).

Paesler bildete nun die Ausgangsidee mithilfe des Rangindikators nach. Die Rangfolge der Aktien des DAX wird hier ebenfalls auf Basis der RSL ermittelt.

Die Strategie im Detail:

Am Jahresanfang wird in die sechs Aktien investiert, deren Rangindikator auf Basis der 130-Tage-RSL unter 20 Prozent verlÀuft (also das Verlierer-Depot, V6).

Zur Jahresmitte wird dann in das Gewinner-Depot (G6) gewechselt, also in die sechs Aktien investiert, deren Rangindikator auf Basis der 130-Tage-RSL ĂŒber 80 Prozent verlĂ€uft. Diese Strategie erhĂ€lt die Bezeichnung âV6 G6 RSL DAX-Aktien dynamischâ.

Abbildung 1 verdeutlicht die Performance der erlÀuterten Investmentstrategien:

- âG6 RSL hj DAX-Aktien dynâ: Investition in die jeweiligen sechs Gewinner auf Basis des RSL-Rangindikators mit halbjĂ€hrlicher Anpassung (blau)

- âV6 RSL hj DAX-Aktien dynâ: Investition in die jeweiligen sechs Verlierer auf Basis des RSL-Rangindikators mit halbjĂ€hrlicher Anpassung (grĂŒn)

- âV6 G6 RSL hj DAX-Aktien dynâ: Investition im ersten Halbjahr in die jeweiligen sechs Verlierer auf Basis des RSL-Rangindikators mit Wechsel im zweiten Halbjahr in die jeweiligen sechs Gewinner auf Basis des RSL-Rangindikators (rot)

Als vergleichende Benchmark fĂŒr eine Kauf-und-Halte-Strategie im DAX wurde die Performance eines DAX-ETF herangezogen

Die Strategie des Wechsels der Verlierer in die Gewinner zur Jahresmitte zeigt eine deutlich bessere Performance.

Beachten Sie in den Abbildungen der Strategien im Oktober 2008 den kurzen scharfen Peak nach oben. Dieser ist auf den âVW-Effektâ zurĂŒckzufĂŒhren. Der Wert der VW-Stammaktie hatte sich in Folge des Ăbernahmeversuchs durch Porsche in kurzer Zeit mehr als vervierfacht und ist dann wieder eingebrochen. Die VW-Stammaktie wurde dann am 23.12.2009 durch die VW-VorzĂŒge im DAX ersetzt. Das zeigt, dass die Untersuchungen sehr aufwĂ€ndig mit den zum jeweiligen Zeitpunkt tatsĂ€chlich im Index enthaltenen Aktien durchgefĂŒhrt wurden.

In Tabelle 1 sind nun weitere Kennzahlen der drei Strategien aufgefĂŒhrt, wobei als Benchmark noch eine Kauf-Halte-Strategie auf den DAX einbezogen wurde.

Es gilt:

- Max. Drawdown (DD): Max. Verlusthöhe innerhalb des Testzeitraums

- MAR-Ratio: VerhÀltnis von Rendite p. a. und maximalem Drawdown

Die Kennzahlen in Tabelle 1 verdeutlichen, dass der halbjĂ€hrliche Wechsel zwischen den sechs Verlierer-Aktien im ersten Halbjahr und den sechs Gewinner-Aktien im zweiten Halbjahr einen deutlichen Renditevorsprung gegenĂŒber dem DAX, aber auch gegenĂŒber der klassischen Momentum-Strategie (G6) bringt. Auf der Risikoseite fĂŒhrte die EinfĂŒhrung dieser Strategievariante allerdings nicht zu einer deutlichen Verbesserung. Beim maximalen Drawdown wies die klassische Momentum-Strategie einen etwas besseren Wert auf.

Dritter Handelsansatz mit Filterbedingung: Einbeziehen eines âSommerlochsâ

Die Erfahrung zeigt, dass die Sommermonate hÀufig keine gute Börsenzeit sind, daher wurde schon eine Reihe von saisonalen Strategien entwickelt, die eine Outperformance erzielen, indem sie in den zur SchwÀche neigenden Sommermonaten nicht investiert sind. Insbesondere die Monate August und September schneiden statistisch betrachtet schlecht ab.

Da unsere bisher vorgestellten Auswahlstrategien ohnehin nur an zwei Terminen im Jahr umschichten, lÀsst sich dieses saisonale Muster in Form eines Sommerlochs einfach einbauen und verursacht bei der spÀteren Umsetzung der Strategie nur wenig Mehraufwand. Das Umschichten in den erlÀuterten Strategien findet daher jetzt zu geÀnderten Zeiten statt.

1. Phase: Investition von Anfang Januar bis Anfang Juni.

2. Phase: Investition von Anfang Oktober bis Anfang Januar.

Die Monate Juni bis September werden folglich als Sommerloch ausgespart und das Kapital zum Geldmarktsatz (Eonia) angelegt.

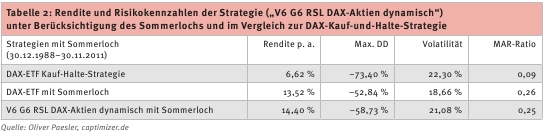

Die beste Strategie aus Tabelle 1 (V6 G6 RSL DAX-Aktien dynamisch) wird jetzt unter Einbeziehung des Sommerlochs getestet.

Investmentstrategie:

Anfang Januar bis Anfang Juni wird in die sechs Aktien investiert, die zu Jahresbeginn am Ende der RSL-Rangliste standen. FĂŒr die letzten drei Monate des Jahres wird in die Aktien investiert, die Anfang Oktober in der RSL-Rangliste die sechs vorderen PlĂ€tze einnehmen.

Zum Vergleich wurde die Strategie âDAX-ETF mit Sommerlochâ definiert, die in ein DAX-ETF anstelle in sechs Einzelaktien investiert und auch in den Monaten Juni bis September in den Geldmarkt umschichtet.

Aus Tabelle 2 lĂ€sst sich erkennen, dass die EinfĂŒhrung eines Sommerlochs, in dem die jeweilige Strategie nicht investiert ist, zu deutlichen Verbesserungen der Rendite fĂŒhrt. Schon die einfache Kauf-und-Halte-Strategie mit Sommerloch fĂŒhrt zu einer deutlich besseren Performance (13,52 Prozent) als die vergleichbare Strategie ohne Verkauf wĂ€hrend des Sommerlochs (6,62 Prozent). Die Wechselstrategie (V6 G6) kann aber insgesamt am besten abschneiden, wenn auch nur um 0,88 Prozent besser im Vergleich zur Kauf-und-Halte-Strategie mit Sommerloch.

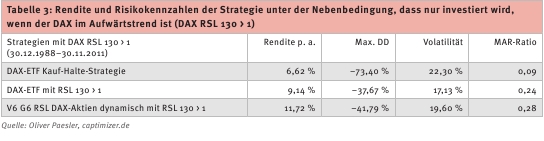

Vierter Handelsansatz mit Filterbedingung: DAX im AufwÀrtstrend

Eine Erweiterung der ursprĂŒnglichen Momentum-Strategie, die in der Praxis hĂ€ufig angewendet wird, ist die EinfĂŒhrung einer zusĂ€tzlichen Filterregel, die besagt, dass nur dann in Aktien investiert wird, wenn sich der Gesamtmarkt, gemessen am DAX, im AufwĂ€rtstrend befindet. An den beiden Umschichtungstagen im Jahr muss also die 130-Tage-RSL des DAX gröĂer als eins sein, damit investiert werden darf.

Der Handelsansatz âV6 G6 RSL DAX-Aktien dynamischâ wird jetzt mit dieser Filterregel getestet (ohne zusĂ€tzliches Sommerloch). Zum Vergleich wurde jetzt eine DAX-ETF-Strategie definiert, die DAX-ETFs kauft und ein halbes Jahr hĂ€lt, wenn die 130-Tage-RSL des DAX am Jahresanfang oder zur Jahresmitte gröĂer als eins ist. Der Vergleich zeigt, ob die Auswahl in Kombination mit der Zusatzregel einen Vorteil bringt oder ob nicht einfach durch den Kauf von DAX-ETFs mit entsprechendem Timing ein Ă€hnliches Ergebnis erzielt werden kann. Tabelle 3 stellt das Ergebnis dar.

Die Kennzahlen in Tabelle 3 zeigen, dass ein Filter, der Transaktionen nur bei einem AufwĂ€rtstrend im DAX zulĂ€sst, bei beiden Strategien zu einer deutlichen Verbesserung der Risikokennzahlen fĂŒhrt.

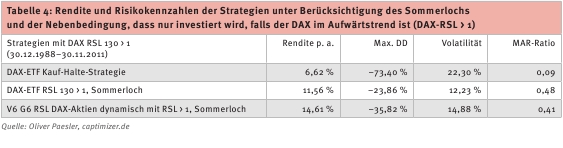

FĂŒnfter Handelsansatz mit Filterbedingung: Sommerloch und DAX im AufwĂ€rtstrend

Die beiden oben beschrieben Strategieerweiterungen lassen sich auch kombinieren. Dabei wird sowohl das Sommerloch als auch der erforderliche AufwĂ€rtstrend im DAX berĂŒcksichtigt, letzterer gemessen an der 130-Tage-RSL des DAX.

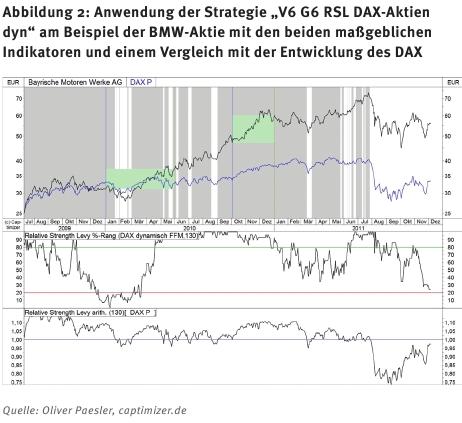

Der Chart von BMW in Abbildung 2 veranschaulicht die Handelsregeln bei der kombinierten Auswahlstrategie âV6 G6 RSL mit DAX-RSL > 1 und Sommerloch DAX-Aktien dynamischâ.

Der erforderliche AufwĂ€rtstrend am Aktienmarkt ist gegeben, wenn der RSL-Indikator des DAX ĂŒber eins verlĂ€uft. Wenn dies der Fall ist, wird der Kursverlauf grau hinterlegt. Im Jahr 2010 gehörte die BMW-Aktie zweimal zu den Kaufkandidaten. Am Anfang des Jahres gehörte die Aktie mit einer RSL-Rang-Position unter 20 Prozent zu den sechs Verlierern und die Strategie setzte auf das Nachholpotenzial. Nach der Sommerpause gehörte BMW Anfang Oktober mit einer RSL-Rang-Position ĂŒber 80 Prozent zu den Gewinnern und es wurde auf eine anhaltende Outperformance bis zum Jahresende gesetzt. Innerhalb der grĂŒnen Quadrate wurde die BMW-Aktie von der Strategie gehalten und der Vergleich mit der DAX-Entwicklung in dieser Zeit zeigt, dass es keine schlechte Entscheidung war.

In Tabelle 4 wird deutlich, dass die beiden Erweiterungen auch im Zusammenspiel ihre positive Wirkung entfalten. Mit einer jĂ€hrlichen Rendite von 14,61 Prozent und einem maximalen Drawdown von ?35,82 Prozent konnte die Strategie âV6 G6 RSL DAX-Aktien dynamischâ die Rendite gegenĂŒber der DAX-Kauf-Halte-Strategie im 23-jĂ€hrigen Testzeitraum mehr als verdoppeln und gleichzeitig den maximalen Drawdown mehr als halbieren.

Abbildung 3 stellt diesen Zusammenhang noch einmal graphisch dar.

Die DAX-ETF-Kauf-Halte-Strategie beschreibt die volatile Entwicklung des DAX-Index (schwarze Linie). Die Strategie âDAX RSL > 1 hj Sommerloch DAX-ETFâ (blaue Linie) beschreibt die Investition in den DAX mit den Filterbedingungen âAufwĂ€rtstrend und Sommerlochâ, wĂ€hrend die mit deutlichem Abstand am besten funktionierende Strategie âV6 G6 RSL DAX RSL > 1 und Sommerloch DAX dynâ (rote Linie) die Aktienselektion anhand des Wechsels der Verlierer in die Gewinner unter den beiden Filterbedingungen beschreibt.

Fazit:

FĂŒr Vermögensverwalter und institutionelle Investoren entscheidend ist die Erzielung einer akzeptablen Rendite unter möglichst geringem Drawdown.

Die hier vorgestellte Strategie des âStock Pickingâ bewĂ€hrt sich insbesondere in den schwachen Marktphasen und reduziert die Verlustphasen deutlich. In starken Haussephasen kann natĂŒrlich der Anstieg des DAX nicht voll ausgenutzt werden, aber dadurch, dass das Aktien-Auswahlsystem âV6 G6 RSL DAX-Aktien dynamischâ nach KurseinbrĂŒchen von einem deutlich höheren Niveau startet, ist es auf Dauer den anderen AnsĂ€tzen deutlich ĂŒberlegen.

Ăber den Autor: Dr. Gregor Bauer arbeitet als selbstĂ€ndiger Portfolio-Manager fĂŒr Privatkunden und Firmen (www.drbauer-consult.de) und ist Dozent fĂŒr Portfoliomanagement an verschiedenen Hochschulen.

Dieser Artikel ist erschienen im Derivate Magazin. | Ausgabe 1 | 2012

Dieser Artikel stammt aus dem !DERIVATE MAGAZIN. Das ! DERIVATE MAGAZIN erhalten Sie quartalsweise an ausgewĂ€hlten Zeitungskiosken fĂŒr 10 Euro / Ausgabe . Bequemer ist der Bezug per Abonnement. Gehen Sie hierfĂŒr auf unsere Webseite: www.derivate-online.de

Das !DERIVATE MAGAZIN ist die erste und einzige unabhĂ€ngige Print-Publikation, die sich umfassend dem Thema Derivate widmet. Daneben wird die stark an Bedeutung gewinnende Anlageklasse Hedgefonds in einer stĂ€ndigen Rubrik behandelt. Durch ihre kritische Berichterstattung schafft die erfahrene Redaktion, zusammen mit anerkannten Autoren aus Wissenschaft und Praxis, Orientierung ĂŒber die zunehmende Produktvielfalt und die aussichtsreichsten Anlagemöglichkeiten. Mit ĂŒber 140 Seiten ist das Derivate Magazin ein unverzichtbares Kompendium fĂŒr Professionals, Anlageberater und aktive Privatanleger. Das Magazin erscheint quartalsweise.

Anzeigen